Perbedaan Antara Basel 1 2 dan 3

Share

Share

Perbedaan Utama - Basel 1 vs 2 vs 3

Kesepakatan dasar diperkenalkan oleh Basel Committee of Banking Supervision (BCBS), komite otoritas pengawas perbankan yang didirikan oleh gubernur bank sentral dari Kelompok Sepuluh (G-10) negara pada tahun 1975. Tujuan utama dari komite ini adalah untuk memberikan pedoman untuk peraturan perbankan. BCBS telah menerbitkan 3 perjanjian bernama Basel 1, Basel 2 dan Basel 3 sejauh ini dengan tujuan meningkatkan kredibilitas perbankan dengan memperkuat pengawasan perbankan di seluruh dunia. Perbedaan utama antara Basel 1 2 dan 3 adalah Basel 1 didirikan untuk menetapkan rasio minimum modal terhadap aset tertimbang menurut risiko untuk bank sedangkan Basel 2 didirikan untuk memperkenalkan tanggung jawab pengawasan dan untuk lebih memperkuat persyaratan modal minimum dan Basel 3 untuk mempromosikan kebutuhan untuk buffer likuiditas (lapisan tambahan ekuitas).

ISI

1. Ikhtisar dan Perbedaan Utama

2. Apa itu Basel 1

3. Apa itu Basel 2

4. Apa itu Basel 3

5. Perbandingan Berdampingan - Basel 1 vs 2 vs 3

6. Ringkasan

Apa itu Basel 1?

Basel 1 dirilis pada Juli 1988 untuk memberikan kerangka kerja untuk menangani manajemen risiko dari perspektif kecukupan modal bank. Perhatian utama di sini adalah kecukupan modal bank. Salah satu alasan utama untuk hal yang sama adalah krisis utang Amerika Latin selama awal 1980-an, di mana komite menyadari bahwa rasio modal bank internasional berkurang dari waktu ke waktu. Rasio minimum modal terhadap aset tertimbang menurut risiko sebesar 8% dinyatakan efektif diterapkan sejak 1992.

Basel 1 juga menetapkan ketentuan umum yang dapat dimasukkan dalam perhitungan modal minimum yang diperlukan.

Misalnya. Perjanjian tersebut menetapkan pedoman tentang bagaimana mengenali efek dari jaring multilateral (kesepakatan antara dua atau lebih bank untuk menyelesaikan sejumlah transaksi bersama karena hemat biaya dan hemat waktu dibandingkan dengan penyelesaian secara individual) pada bulan April 1995.

Apa itu Basel 2?

Tujuan utama Basel 2 adalah untuk menggantikan persyaratan modal minimum dengan kebutuhan untuk melakukan tinjauan pengawasan atas kecukupan modal bank. Basel 2 terdiri dari 3 pilar. Mereka,

- Persyaratan modal minimum, yang berupaya mengembangkan dan memperluas aturan standar yang ditetapkan dalam Basel 1

- Tinjauan pengawasan atas kecukupan modal lembaga dan proses penilaian internal

- Penggunaan pengungkapan yang efektif sebagai pengungkit untuk memperkuat disiplin pasar dan mendorong praktik perbankan yang sehat

Kerangka kerja baru ini dirancang dengan maksud untuk meningkatkan cara persyaratan modal peraturan mencerminkan risiko yang mendasarinya dan untuk lebih mengatasi inovasi keuangan yang telah terjadi dalam beberapa tahun terakhir. Perubahan tersebut bertujuan untuk memberi penghargaan dan mendorong peningkatan yang berkelanjutan dalam pengukuran dan pengendalian risiko.

Apa itu Basel 3?

Perlunya pembaruan untuk Basel 2 dirasakan terutama dengan jatuhnya keuangan Lehman Brothers - perusahaan jasa keuangan global yang dinyatakan bangkrut pada September 2008. Jebakan dalam tata kelola perusahaan dan manajemen risiko telah menyebabkan pengembangan perjanjian ini yang akan menjadi efektif mulai 2019 dan seterusnya. Sektor perbankan memasuki krisis keuangan dengan terlalu banyak leverage dan buffer likuiditas yang tidak memadai. Dengan demikian, tujuan utama Basel 3 adalah untuk menentukan lapisan tambahan ekuitas bersama (buffer konservasi modal) untuk bank. Saat dilanggar, membatasi pembayaran untuk membantu memenuhi persyaratan ekuitas umum minimum. Selain itu, pedoman berikut juga termasuk dalam Basel 3.

- Penyangga modal countercyclical, yang menempatkan pembatasan pada partisipasi oleh bank dalam booming kredit seluruh sistem dengan tujuan mengurangi kerugian mereka dalam penghancuran kredit

- Rasio leverage - jumlah minimum modal penyerap kerugian relatif terhadap semua aset bank dan eksposur di luar neraca terlepas dari risiko risiko

- Persyaratan likuiditas - rasio likuiditas minimum, Liquidity Coverage Ratio (LCR), dimaksudkan untuk menyediakan uang tunai yang cukup untuk memenuhi kebutuhan pendanaan selama periode 30 hari; rasio jangka panjang, Net Stable Funding Ratio (NSFR), dimaksudkan untuk mengatasi ketidaksesuaian jatuh tempo atas seluruh neraca

- Proposal tambahan untuk bank-bank yang penting secara sistemik, termasuk persyaratan untuk modal pelengkap, modal kontingen tambahan dan pengaturan yang diperkuat untuk pengawasan dan penyelesaian lintas-batas

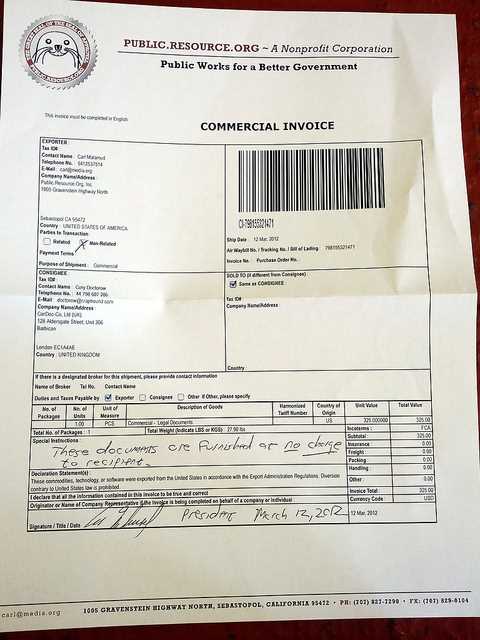

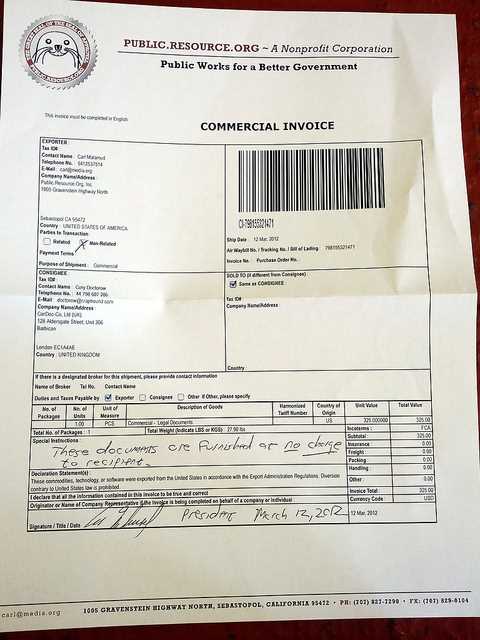

Gambar _1: Kriteria pinjaman bank adalah kontributor utama krisis keuangan pada 2008

Apa perbedaan antara Basel 1 2 dan 3?

Basel 1 vs 2 vs 3 | |

| Basel 1 | Basel 1 dibentuk dengan tujuan utama penghitungan persyaratan modal minimum untuk bank. |

| Basel 2 | Basel 2 didirikan untuk memperkenalkan tanggung jawab pengawasan dan untuk lebih memperkuat persyaratan modal minimum. |

| Basel 3 | Fokus Basel 3 adalah untuk menentukan penyangga tambahan ekuitas yang harus dipertahankan oleh bank. |

| Fokus Risiko | |

| Basel 1 | Basel 1 memiliki fokus risiko minimal dari 3 perjanjian. |

| Basel 2 | Basel 2 memperkenalkan pendekatan 3 pilar untuk manajemen risiko. |

| Basel 3 | Penilaian risiko likuiditas selain risiko yang ditetapkan dalam Basel 2 diperkenalkan oleh Basel 3. |

| Risiko Dianggap | |

| Basel 1 | Hanya risiko kredit yang dipertimbangkan dalam Basel 1. |

| Basel 2 | Basel 2 mencakup berbagai risiko termasuk risiko operasional, strategis, dan reputasi. |

| Basel 3 | Basel 3 mencakup risiko likuiditas selain risiko yang diperkenalkan oleh Basel 2. |

| Prediktabilitas Risiko Masa Depan | |

| Basel 1 | Basel 1 tampak mundur karena hanya dianggap sebagai aset dalam portofolio bank saat ini. |

| Basel 2 | Basel 2 berwawasan ke depan dibandingkan dengan Basel 1 karena perhitungan modal sensitif risiko. |

| Basel 3 | Basel 3 memandang ke depan karena faktor-faktor lingkungan ekonomi makro dipertimbangkan sebagai tambahan terhadap kriteria masing-masing bank. |

Ringkasan - Basel 1 vs 2 vs 3

Perbedaan antara perjanjian Basel 1 2 dan 3 terutama disebabkan oleh perbedaan antara tujuan mereka dengan yang ditetapkan untuk dicapai. Meskipun mereka sangat berbeda dalam standar dan persyaratan yang mereka disajikan, ketiganya bernavigasi sedemikian rupa untuk mengelola risiko perbankan mengingat lingkungan bisnis internasional yang berubah dengan cepat. Dengan kemajuan dalam globalisasi, bank saling terkait di mana-mana di dunia. Jika bank mengambil risiko yang tidak dihitung, situasi bencana dapat muncul karena besarnya jumlah dana yang terlibat dan dampak negatifnya dapat segera tersebar di banyak negara. Krisis keuangan yang dimulai pada 2008 yang menyebabkan kerugian ekonomi yang substansial adalah contoh yang paling tepat waktu.

Referensi:

1. "Sejarah Komite Basel." Sejarah Komite Basel. N.p., 09 Oktober 2014. Web. 16 Feb 2017.

2. "Studi Kasus: Runtuhnya Lehman Brothers." Investopedia. N.p., 03 Maret 2016. Web. 16 Feb 2017.

3. "Basel Accord." Investopedia. N.p., 15 Mei 2007. Web. 20 Februari 2017.

4. Amadeo, Kimberly. "Apa yang Menyebabkan Krisis Keuangan 2008 dan Mungkinkah Terjadi Lagi?" Keseimbangan. N.p., n.d. Web. 20 Februari 2017.

Gambar milik:

1. "Subprime mortgage origination, 1996-2008" Oleh Komisi Nasional tentang Penyebab Krisis Keuangan dan Ekonomi di Amerika Serikat - Laporan Akhir Komisi Nasional tentang Penyebab Krisis Keuangan dan Ekonomi di Amerika Serikat, hal. 70 angka 5.2 (Domain Publik) via Commons Wikimedia